股指期货要素,股指期货要素包括

本篇文章给大家谈谈股指期货要素,以及股指期货要素包括对应的知识点,文章可能有点长,但是希望大家可以阅读完,增长自己的知识,最重要的是希望对各位有所帮助,可以解决了您的问题,不要忘了收藏本站喔。

本文目录

在股市赚钱和股指有关联吗?

很多人会告诉你,轻大盘重个股,意思就是让你去追热点,只有热点股才会冲击涨停板,而我们的热点题材是快速轮动的,热点股轮动很快,一般的投资者根本跟不赢,基本上都是滞后操作,进去就挨洗盘,遭套,所以不要把自己想得太聪明,到头你会发现炒得热火朝天,亏的一塌糊涂。其实我想表达的就是,绝大多数的个股,都是跟大盘指数是同步的,随着大盘的涨跌而涨跌,普通股民要赚钱,只有大盘上涨,带来的普涨行情,才会赚钱。所以个股涨跌跟大盘指数有很大的关系。有少数个别的,独立于大盘的走势的,屈指可数,没有代表意义,就不要钻牛角尖了。实际上就是告诉大家,要想赚钱,耐心等待大盘好转,等普涨行情的到来,胜过一切言语。

期货期权怎么玩

第一步学习:期权基本要素

期权最基本的要素涉及三个方面:

看涨期权和看跌期权所对应的权力与义务。

计算期权在到期日情况下的盈利和亏损情况。

交割和指派的各种机制和条款。

投资者认识到期权在被交割或指派的情况下可能出现的问题,有助于深入理解期权标的物价格变化对期权头寸的影响。

此外,投资者需要权衡不同期权策略的优势和劣势,并深入理解期权价格运动行为。无论是基于投资还是交易,若想成功使用期权,在确定价格目标之后,投资者都必须学会两步骤思考程序(第一步是开仓头寸,第二步是在到期日或到期日之前平掉头寸)。

第二步会画:盈亏图

盈亏曲线图对于期权投资策略来说也是至关重要的,可以按照以下几个步骤进行:

完整描述开仓交易的头寸;

制作期权在到期日不同期权标的物价格情况下的盈亏表,并画出盈亏平衡图;

选择一个在到期日股票的价格,并计算期权的价值;

计算期权的盈利和亏损;

画出期权盈亏图:

期权研究和投资过程中涉及到较为复杂的数学计算。在海外许多交易所的交易池中,很多交易员在交易的同时都在进行算术和数字游戏的练习,尤其是心算能力的培养,并通过观察和判断,迅速做出决策。

第三步掌握:基本投资策略

任何期权策略都是由最基本的要素派生出来的:

期权最基本的类型只有看涨期权(CallOption)和看跌期权(PutOption)两种;

期权有买入(Long)和卖出(Short)两个操作方向;

期权操作的数量关系;

期权的执行价格。每个期权的定价都是在执行价格的基础上给出的,期权执行价格不同,期权价格也不同。

对于任何一种策略而言,投资者都要平衡收益和风险,需要注意以下几个方面:

在实际操作中,交易者并不会同时开出很多头寸,开得越多,操作的复杂度越大,难度也越大;

即使在理论中得出同样的收益曲线,但并不代表是相同的实际交易策略。

在实际操作中,做市商或经纪商可能对客户的保证金要求完全不同,理论中相同的收益曲线在实际中差异会很大;

期权合成策略是指在期权交易中,交易员为了达到多重目标或特定目的,采用标的物、看涨、看跌、买入、卖出等多种方式进行组合,形成具有特定特征的期权合成策略;

套利交易策略是指期权交易中,做市商的主要作用在于成为交易者对手的同时,对冲自己手中的暴露头寸,利用套利,获得低风险收益。实际交易中注意利率影响,期权交易是多次长期的累积而非赌博;

策略的设计和选择是十分复杂的过程,投资者需要对操作期权目标、持有资金规模、资金和头寸管理、投资期限等进行全面权衡

国内期货靠谱吗?

国内期货市场,本身肯定是靠谱的。而且,国内的市场,我觉得,发展方面也是尽全力求规范。

期货市场,是一个重新分配风险的市场。与风险为伴,必然要严谨。

而且,期货市场想要发展壮大,靠的是这个市场能够真正的为整个经济体系带来好处。所以,它必然不会允许一些什么“特殊”的,影响期货市场的人或者事存在的。

可以说,我们的期货市场,是国内投机者进行投机目前最好的领域。

当然,这个的前提,在于你要知道你是在投机交易。

对于那些想要稳定,想要无风险收益,想要保本之类的人来说,期货市场就是不“靠谱”的。但是,对于懂投机,懂风险交易的人而言,期货市场肯定是非常好的选择。

也就是说,期货靠不靠谱,看的是交易者本身。

期货市场的规则就在那里,杠杆,双向,交割等,所有人面对的都是同样的市场。能不能成功,能不能脱颖而出,看的还是参与的人。

投机交易,成功很困难,大多数人来到这个市场上结果早已经注定。这就导致了期货市场的口碑永远不会太好。而且,对于大多数人而言,不参与期货确实是一个比较不错的选择。

不承担风险,就不会有风险。

当然,也没有收益。

点赞支持一下,谢谢。

如何系统的学习某个期货品种的基本面?

期货本质上是某类资产的杠杆交易模式,所以期货本身并不是一类资产、而是一种杠杆交易工具而已。与其说学习期货不如说学习某类资产的分析更加科学,期货交易本身要学习的是基于杠杆的风险控制技术。

期货品种对应的是大宗商品或者金融产品如股指期货、外汇期货等,所以要系统的学习期货品种的基本面知识,首先要学习经济周期的变化规律,因为一个复苏的经济周期与衰退的经济周期背景下,期货品种的价格与其内在价值之间的变动关系是不一样的,比如在一个通胀高企的周期内,资产的价格就会远远高于其价值,比如2007年原油的价格一度达到百年新高147美元/桶,但实际上原油的生产成本也就在40-60美元/桶之间,而开采成本基本就在18美元/桶附近;但在2013年之后原油价格一度暴跌至28美元/桶。所以要首先研究宏观经济的走势,宏观经济的走势在一定程度上会影响资产价格的走势。原油价格走势图如下:

接下来就要研究产业层面的供求关系。首先是要有一个稳定的宏观经济环境才能谈到供求关系的变化,比如2009年全球化的宽松货币政策导致了资产价格的全面暴涨,即便是库存积压严重的产品价格一样大涨,这个时候金融的因素远远超过了商品本身的供求关系作用,认识到这一点是非常重要的方法论。很多产业网站你都能找到供应与需求的平衡表,你就可以分析出价格走向,这里需要提醒交易者的一点是这种分析只对现货走势有意义,而期货价格本身是一种具有预测因素的不稳定分析,所以从供需平衡表很难分析出价格的准确与否,平衡表只能起到跟踪趋势的作用而不是预测。

但这里有一个技巧,比如农产品你可以跟踪生长的过程天气变化去预测未来单位亩产的变化情况,因为农产品本身需求是稳定的,价格变化主要看供给;而对于工业品比如有色金属和煤炭等,供给相对稳定,需求的变化则会带来价格的波动;而对于国债期货则取决于政府利率政策的变化;股指期货取决于实体经济的发展,之前要看一国产业政策的导向;而外汇期货则需要研究国与国之间的平价购买力对比以及一国政治经济形势的稳定与否。

最后我们强调的一点就是期货交易本身和你的分析存在时间上的差距和交易杠杆的区别,期货交易更注重风险的管理,也就是时间的效率,所以分析的好不意味着你交易做的好,反之亦然。

只有将资产的基本面分析和交易的杠杆和时间周期(分析与交易的匹配性)技巧结合起来才有可能稳定盈利,否则分析师永远是穷人、交易员最终落得爆仓的可悲结局!

好了,关于股指期货要素和股指期货要素包括的问题到这里结束啦,希望可以解决您的问题哈!

相关内容

相关资讯

-

用友财务报表生成(如何用用友软件生成财务报表)

用友财务报表生成(如何用用友软件生成财务报表)这是在线使用的云会计财务软件,财务报表自动生成,只需录入凭证后,资产负债表、利润表、现金流量表就会自动计算,实时生成,还有总账、明细账、科目余额表等各类账簿也会实时生成,对于广大会计人员和小企业来说,

-

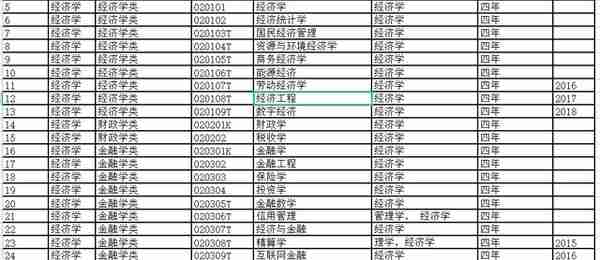

证券投资中的数学(证券投资中的数学结题报告ppt)

证券投资中的数学(证券投资中的数学结题报告ppt)经济学:重理论轻实践,本科很难就业,适合性情沉稳、爱研究、数学、英语功底较好的同学,未来就业方向对院校层次有较高的要求

-

ASD币是哪个交易所的平台币?一文了解AscendEX

ASD币是哪个交易所的平台币?一文了解AscendEX被称为「2020最火」的AscendEX不断取得突破,相继为机构启动专线接入服务、上线Staking产品和DeFi挖矿产品、开启BitMax「大航海计划」与100多个头部全球加密社区建立合作关系,并上

-

正规虚拟币平台?正规虚拟币平台排名

正规虚拟币平台?正规虚拟币平台排名虚拟货币投资交易正规平台,国内都有哪些中国最大的虚拟货币交易平台是比特币交易平台,知名度最高的三家是比特币中国、okcoin、火币网

-

方正中期期货if合约多少钱,方正中期期货app下载

方正中期期货if合约多少钱,方正中期期货app下载方正言文祥E356开机总要按F1怎么办开机需要按下F1键才能进入,主要是因为BIOS中设置与真实硬件数据不符引起的,可以分为以下几种情况:1、实际上没有软驱或者软驱坏了,而BIOS里却设置有软驱,这样

实时快讯

-

2023-09-08虚拟货币差别太大(有什么本质区别吗?)

-

2023-09-08社保基金投资哪些股票了(社保基金投资的股票有哪些)

-

2023-09-08黄金强支撑位(黄金支撑线和压力线的确定)

-

2023-09-08虚拟货币2022牛市行情 什么方向最挣钱?

-

2023-09-08用友代理商 安徽(代理用友软件太难了吧)

-

2023-09-08广西社保年审软件(广西社保认证一年认证几回)

-

2023-09-08庞庄(庞庄小学)

-

2023-09-08北京万达信息股份有限公司(北京万达集团股份有限公司)