铁矿石期货 检验(铁矿石期货考试题库)

大小指数分化,沪指震荡走弱,创业板指逆势飘红,市场量能继续维持低位,多只高位股尾盘跳水。上证指数收跌0.44%报3073.7点,创业板指涨0.48%报2349.38点,万得全A跌0.29%,万得双创涨0.31%。从Wind行业指数表现情况来看,涨幅居前的行业为制药、零售和航天军工,涨幅分别为2.25%、1.95%与1.52%。跌幅较深的行业有房地产、煤炭和石油天然气,分别下跌2.22%、2.20%以及1.91%。

期指方面,四大股指期货主力合约迎来持续调整,其中IF2301下跌0.43%,IH2301下跌0.66%,IC2301下跌0.16%,IM2301下跌0.22%。基差方面,四大股指期货主力合约基差较前一日整体有所收敛,其中,IF2301升水11.50点,IH2301升水8.13点,IC2301升水12.00点,IM2301升水7.37点。

昨日A股市场弱势震荡。两市上涨家数共计1572家,涨停家数为48家,上涨数量较前一交易日上升,昨日赚钱效应偏差。

商务部发言人表示将认真贯彻落实中央经济工作会议精神,和相关部门一道积极采取措施,努力恢复和扩大消费,不断增强消费对经济发展的基础性作用,其中提到了巩固提升传统消费,加快发展新型消费以及优化消费平台载体三个方面。在传统消费方面,将着力稳定汽车消费,支持新能源汽车购买使用,加快活跃二手车市场。支持餐饮等行业恢复发展,促进家电家居消费,推动绿色智能家电下乡和以旧换新,是消费的顶梁柱。

市场成交额6151.7亿元,北向资金实际净卖出11.1亿元;DR007为3.31%,月末资金利率大幅上行。资金面来看,整体偏空。

年化基差率方面,当前IF、IH、IC与IM的年化基差率分别为4.93%、5.13%、3.39%以及1.95%,预计年末基差或仍以升水为主。在防疫政策转向之后,需意识到短期带来的阵痛并不会阻碍经济长期向好的趋势,居民部门对于就业和收入的预期也将因此而改善,叠加地产方面的“三箭齐发”,中央经济工作会议为明年经济工作定调,提振市场信心,国内基本面或将进一步改善。

技术上,股指需耐心等待调整结束,等待布局多单的好时机。

贵金属

昨夜当周初请失业金人数符合预期维持低位,但其中的一个分项数据发挥了重要作用——续请失业金人数增加4.1万人170万人(远超经济学家预期),为2月初以来最高,这也是自 2020 年 6 月全球疫情高峰以来持续申领人数的最大增幅。该指标持续上升表明,失业者找到新工作的难度加大。明年2月加息25BP概率上升为71.8%,加息50BP概率下降至28.2%。贵金属美股均反弹,不过本周由于假期成交量偏小。在众多央行青睐下预计贵金属宏观压力偏小。

俄罗斯与乌克兰互相轰炸,美国内部也没有对促进谈判达成共识,预计还会僵持一段时间。塞尔维亚局势也岌岌可危,不过欧洲可能不希望本土再次开战。

技术上,黄金呈高位震荡的走势,关注上方压力位是否继续能够突破,如不能突破将继续高位震荡。

铁矿石

需求端日均铁水产量环比上升0.6万吨至222.5万吨。钢厂补库逐渐兑现,钢厂进口矿库存环比上升39.49万吨至9504.23万吨,钢厂库消比环比上升0.09%至34.53%。11月粗钢产量7454万吨,环比下降521.9万吨,同比下降522.70万吨;11月粗钢产量累计值9.35亿吨,同比下降1124.9万吨。11月生铁产量6799万吨,环比下降283.90万吨,同比上升626万吨;11月生铁累计产量7.95万吨,同比下降117万吨。

全球铁矿石供应宽松格局延续。一方面,印度自11月19日下调铁矿石出口关税,中国进口印度铁矿石有上升预期;另一方面,国产矿产量环比修复,国产精粉供应有逐步恢复预期。周度数据来看,到港量环比下降449.3万吨至2079.1万吨,其均值环比下降45.3万吨至2333.7万吨;发运量环比上升32.3万吨至2763.8万吨,其均值环比上升62.3万吨至2633.8万吨。11月铁矿石进口量环比上升386.6万吨至9884.6万吨,同比下降610.4万吨;11月累计进口量同比下降2266.40万吨至10.17亿吨。

港口库存环比周二下降17.8万吨至13185.6万吨。

宏观利多背景下,补库逐步兑现,钢厂复产预期加强。基本面上,到港量均值维持中等水平,考虑到近一个月发运量均值高于近两年同期水平,后期到港量有稳定预期。需求筑底,日均铁水产量环比上升0.6万吨至222.5万吨,考虑到环保限产影响较小,铁水产量进一步下降空间不大。日均消耗量环比+0.39万吨(+0.14%)至275.21万吨,钢厂进口矿库存环比+39.49万吨(+0.42%)至9504.23万吨,钢厂库消比+0.09%至34.53%,补库逐步兑现。考虑到前期涨幅较大,钢材消费淡季对需求形成抑制作用,盘面有回调压力,预计矿价宽幅震荡。操作上,本周为元旦前最后一个交易周,建议多单逢高减仓,轻仓过节。

技术上,铁矿石关注上方的压力位,如不能突破,那么向下回调的可能性大。可适当布局空单。

螺纹钢

供应端,昨日钢联数据显示五大品种钢材产量有所减少,此前找钢网及钢谷网数据均显示钢材产量有所增加,但找钢网数据显示建材产量下降而热卷产量小增。由于钢厂亏损面依然较大,近期钢厂生产积极性有所减弱,但长流程钢厂生产相对平稳,短流程钢厂有所减量。进口方面,昨日国内钢坯价格持平,国外主要地区钢坯价格依然持稳,目前国内外钢坯价差略有收窄,国内钢坯出口空间依然不大。

需求端,本周机构数据普遍显示钢材库存上升,厂库及社库均有增长,但钢材表需延续回落。由于近期各地疫情扩散加速,工地员工减少,不少工地项目提前停工或者放假,近期建材成交持续走弱,虽然前期国内外宏观利好对远期钢材消费需求预期仍有支撑,但随着这些宏观利好政策陆续兑现,短期宏观层面对钢价的驱动减弱。此外,近日海外市场进入新年假期,钢材价格多表现平稳,国内外价差略有收窄,短期国内钢材出口空间依然不大。

综合而言,当前钢材市场依然表现为供需双弱,叠加前期宏观驱动也有所减弱,短期钢价走势偏震荡。

技术上,螺纹钢上方存在压力,由于螺纹钢操作空间小,不建议操作。

原油

观点梳理:年底市场的低流动性增加了行情波动率,隔夜国际原油价格一度大幅回落,最终收回跌幅,SC原油主力合约收跌超2%。周四原油系氛围持续偏空,SC原油主力合约大跌2.28%,报收552.2元。宏观方面,当前美国经济步入衰退的显性表现不断增多,包括制造业景气度呈现萎缩和企业裁员人数上升,美国11月成屋销售数据环比仍呈负增等,市场忧虑全球经济复苏前景不佳,隔夜美元指数大幅反弹,美股大跌,纳斯达克指数创下2022年收盘新低,市场风险偏好短时恶化,包括原油在内的风险资产一度大幅回落。俄罗斯对于反制措施的官方声明正式宣布,即禁止向遵守西方价格上限的客户供应石油,该法令将于明年2月1日生效,一直持续到2023年7月1日,此次声明并无超预期利多。

俄罗斯本月大幅削减来自西部三个主要港口的乌拉尔原油出口,表明该国难以找到能取代欧洲客户的买主。根据港口代理商的装载计划,乌拉尔原油12月份出口下降至670万吨,合每日158万桶,较11月派减少16%。考虑到俄罗斯乌拉尔原油价格已经远低于每桶60美元的价格上限,俄罗斯是否会直的削减石油产量尚未得知,市场密切关注明年1月俄罗斯石油的实际出口情况。库存方面,凌晨API公布节后数据,原油库存下降130万桶,基本符合预期,成品油小幅累库,馏分油累库超预期,数据偏中性,市市场反应不大。近期供需层面的持续改善提振了市场预期,但是在阻力区域,油价还是进入了回调节奏,有机构判断2023年全球经济衰退可能导致的需求下降所抵消,市场观点并不统一,投资者需要进一步评估原油市场供需二端的演绎,当前阶段市场还是面临诸多不确定性,行情规律性较差。

技术上,原油前期多单可继续持有。

橡胶

截至昨日,杯胶38.9(-0.15)泰铢/千克,胶水43.3(0)泰珠/千克,海南胶水10700(0)元/吨,全乳胶现货12200(0),青岛保税区泰标1370(-10)美元/吨,泰标混合胶10600(-50)元/吨,顺丁胶山东报价10200(0)元/吨。

全钢胎样本厂家开工率为44.7%,环比-10.15% ,半钢胎样本厂家开工率54.59%,环比-8.16%。

ANRPC最新发布的11月报告预测,11月全球天胶产量料增2.7%至142.6万吨,较上月增加0.6%;天胶消费量料增0.6%至130.1万吨,较上月增加0.6%。2022年全球天胶产量料同比增加2.3%至1438.2万吨。其中,泰国增0.9%、印尼增3%、中国增1.6%、印度增12.3%、越南降2.8%、马来西亚降14.9%、其他国家增8.6%。

基本面疲弱,轮胎厂受疫情影响到岗率偏低,开工率再度转弱,宏观预期降温后盘面开始回调。11月以来在宏观利好提振下,市场心态偏乐观,橡胶盘面拉涨。但基本面来看,轮胎厂库存高位且继续累库,内需低迷,国内疫情放开后短期内抑制终端需求,内外需求皆低迷,11月下游汽车数据走弱,印证消费依旧疲软。前期拉涨现货跟涨乏力,基差较弱,预计后期盘面仍有回调空间。

技术上,橡胶呈震荡走势,不建议操作。

棉花

供应端:USDA十二月对22/23年度下调供应15万吨,主要是巴基斯坦和澳大利亚洪灾。12月16日至12月22日,美国2022/23年度新花分级检验23.10万吨,其中包括22.43万吨陆地棉及0.67万吨皮马棉。当周81.2%皮棉达到ICE期棉交易要求(SLM 1-1/16"或以上等级),较前一周上下降0.2个百分点。至12月22日,2022/23年度美国新花累计分级检验269.44万吨,其中包括262.41万吨陆地棉及7.03万吨皮马棉,同比上一年度同期(278.93万吨)减少3.4%。

需求端:USDA十二月对22/23年度大幅下调需求70万吨,基本全面下调,未来还有下调空间。12.9 -12.15日一周美国2022/23年度陆地棉净签约-19913吨(含签约19958吨,取消前期签约39871吨);装运陆地棉25038吨,较前一周减少22%。目前随着金九银十过去,下游订单走弱,12月上半月订单低位下滑。疫情还在不断扩散,但管控开始全面放开,内棉供需双增。

高价美棉在需求没有有效好转的前提下出口频频受阻,每次出口数据原形毕露基本都会带来跌停,美棉预计继续跌向75-80区间。內棉受到疫情压制和预期支撑。

技术上,棉花可关注上方压力位,可适当的逐步止盈。

油脂

供应端,数据显示马来产量下降高于预期,库存低于预期,印尼出口超季节性增长,库存继续下降至338万吨,数据整体利多;南美天气开启炒作,阿根廷潜在减产引发担忧,最近两周阿根廷将迎来较大降水,对干旱有所缓解,目前阿根廷播种进度缓慢,存在一定弃种可能;菜籽进口陆续到港,油厂菜籽库存恢复。需求端,印尼将从明年1月开始实施B35计划,巴西将直接推进到B15,对豆油需求有增加,美国EPA下调了未来生柴义务掺混量,同时允许加拿大菜油在美国用于生产生柴并掺混,美国需求利空,国内北方基本达峰,南方仍在进程中,目前存在报复性消费的情况,短期情绪偏强。油脂反弹空间有限,长期仍偏空。

技术上,油脂类商品谨慎操作,短期多单,如果方向不大可随时止盈。

白糖

昨日美糖小幅震荡走高,最终3月合约上涨了0.18美分报收20.33美分/磅,盘中最低20.13美分/磅,伦敦白糖3月合约上涨了8.9美元报收563.4美元/吨,美糖逐步收复前几日的跌幅,短期出口数据显示需求较佳,在巴西提前收榨,印度泰国新糖上市延后的影响下,阶段性供应紧张或将持续至一季度,巴西1月1日起结束对燃油税的豁免,乙醇的经竞争优势将有所提升,短期阶段性的供需偏紧支撑糖价在20美分之上运行,随着亚洲等过的生产期推进,贸易流将有所缓解。

郑糖:昨日盘面小幅震荡走高,最终3月合约上涨了42点至5773点,盘中最高5780点,3月基差-18,5月基差18至-19,3-5价差7至8,夜盘上涨8点报收5781点,仓单增加了3373张9979张,有效预报增加了1919张至27172张,多空持仓都有增加,多单增加更多,现货报价持稳,成交一般,国内春节旺季备货尾声,销售整体表现一般,更多依据外部市场而动,美糖相对强势后提升国内进口成本和市场信心。

技术上,白糖可关注上方压力位,如不能有效突破,白糖还需在底部震荡一段时间。

相关内容

相关资讯

-

用友财务报表生成(如何用用友软件生成财务报表)

用友财务报表生成(如何用用友软件生成财务报表)这是在线使用的云会计财务软件,财务报表自动生成,只需录入凭证后,资产负债表、利润表、现金流量表就会自动计算,实时生成,还有总账、明细账、科目余额表等各类账簿也会实时生成,对于广大会计人员和小企业来说,

-

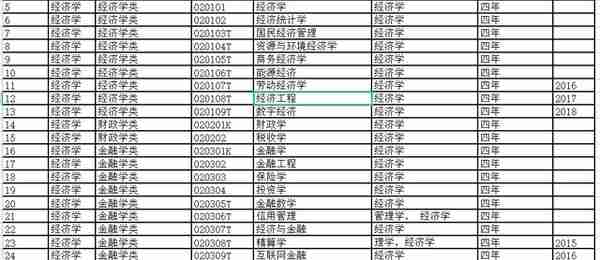

证券投资中的数学(证券投资中的数学结题报告ppt)

证券投资中的数学(证券投资中的数学结题报告ppt)经济学:重理论轻实践,本科很难就业,适合性情沉稳、爱研究、数学、英语功底较好的同学,未来就业方向对院校层次有较高的要求

-

ASD币是哪个交易所的平台币?一文了解AscendEX

ASD币是哪个交易所的平台币?一文了解AscendEX被称为「2020最火」的AscendEX不断取得突破,相继为机构启动专线接入服务、上线Staking产品和DeFi挖矿产品、开启BitMax「大航海计划」与100多个头部全球加密社区建立合作关系,并上

-

正规虚拟币平台?正规虚拟币平台排名

正规虚拟币平台?正规虚拟币平台排名虚拟货币投资交易正规平台,国内都有哪些中国最大的虚拟货币交易平台是比特币交易平台,知名度最高的三家是比特币中国、okcoin、火币网

-

方正中期期货if合约多少钱,方正中期期货app下载

方正中期期货if合约多少钱,方正中期期货app下载方正言文祥E356开机总要按F1怎么办开机需要按下F1键才能进入,主要是因为BIOS中设置与真实硬件数据不符引起的,可以分为以下几种情况:1、实际上没有软驱或者软驱坏了,而BIOS里却设置有软驱,这样

实时快讯

-

2023-09-08虚拟货币差别太大(有什么本质区别吗?)

-

2023-09-08社保基金投资哪些股票了(社保基金投资的股票有哪些)

-

2023-09-08黄金强支撑位(黄金支撑线和压力线的确定)

-

2023-09-08虚拟货币2022牛市行情 什么方向最挣钱?

-

2023-09-08用友代理商 安徽(代理用友软件太难了吧)

-

2023-09-08广西社保年审软件(广西社保认证一年认证几回)

-

2023-09-08庞庄(庞庄小学)

-

2023-09-08北京万达信息股份有限公司(北京万达集团股份有限公司)