制作人 | 王晨宇

编辑 | 郑怀舟

主讲人 | 新财富分析师 张忆东

重点提要:

去年流动性危机宣告过去十年的美股牛市已经结束,无上限QE开启财政赤字货币化新格局

铺满鲜花的荆棘路:美国债务扩张型经济复苏的同时,经济K型病日渐凸显

新格局下的新逻辑:为延续MMT时代新一轮“美国梦”,预计美国将保持相对的低利率

去年3月23号之后,美国开始了新的时代,这个时代就是MMT的时代,很多人说美股已经牛了10年了,凭啥它就不崩盘?凭啥它不出现熊市?

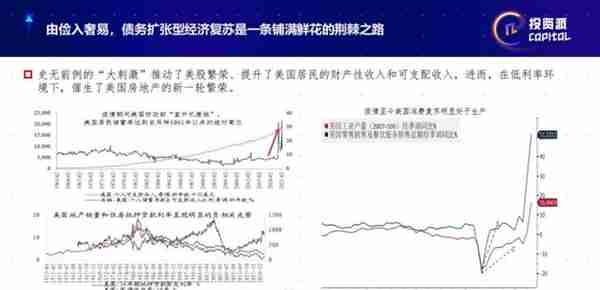

我跟大家说,过去10年的牛市已经结束,结束是在去年的2月份、3月份,流动性危机出现了,美国的三大指数出现连续熔断,连巴菲特都说“活久见”,以这种惨烈的形式,它其实已经把过去10年,08年以后到2020年初这10年的美国的牛市,如果说从一个经济基本面和流动性的角度来说,它其实已经在去年的2、3月份结束了。

图一

从基本面的角度来说,它是先有的是危机,然后衰退萧条,然后慢慢开始复苏,就三轮QE(QuantitativeEasing,量化宽松政策),三轮QE以后开始复苏了,复苏了以后到了2015年的12月,它就开始正式进入了加息,当然非常缓慢地开始政策的正常化,一直到2018、2019年,它就开始了缩表,这是很完整的一轮经济周期。

去年的流动性的危机,宣告了过去十几年它的牛市已经结束。而到了2020年3月23日,美国宣告无上限的QE开启了所谓的财政赤字货币化,那是一个新的格局、新的逻辑。

所以往后看数年,这是新的阶段新的逻辑,你不能是拿着2008年再来说事儿,那么之后会怎么办?难道说又是新的十年的大牛市吗?我觉得未必。立刻又出现是一个大持续的熊市也难,为什么?低利率,你比如说今年很多人看不清楚,会觉得很奇怪,美国的经济没有我们那么好,我们的增速比它高得多,为什么美股还在不断的创新高?

我觉得这两个层面的问题,第一,看什么样的指数,你如果看我们新能源车指数,新能源车产业链或者说中证1000、中证500,我们也是非常之强势。但因为我们现在是主动地进行结构调整,传统产业占比比较高的上证综指这些相对就低迷一些。

同样恒生指数受到行业监管政策的风险释放(影响)也是相对比较低迷。但是我们来讲,我们在看美国指数你要知道它是成分指,它是把最活力的东西体现出来了,这是一个层面,指数不能够秦琼打关公,要有可比性。

第二个层面我们来说美国今年的上涨,利率环境对吧?一直负利率,你看通胀是在创过去20年的新高,但是名义利率在3月份反弹一把之后又逐步地回落,所以实际利率深陷负利率的泥沼。

那么对于它的高估值就是支撑,如果它在考虑它的经济复苏,自然它成分指数带着让大家觉得美国好像很强很牛,这是我讲的短期,我们来解释一下。

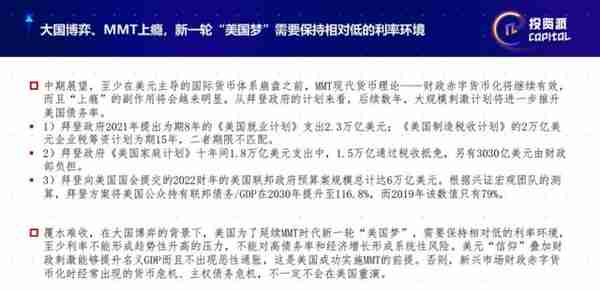

的确美国MMT对于它的资产泡沫是有支撑,甚至有触动的,有驱动的,对它经济的复苏也是有帮助的。但是这个东西是一个荆棘之路。美国玩 MMT,做财政赤字货币化,债务扩张的发展之路是充满鲜花的荆棘之路。

它后遗症已经开始慢慢在显现,显现在什么地方呢?劳动参与度一直提不上来,这是助长懒人,慢慢就是他们所采取的政策其实是让美国经济逐步地和它的立国之本,就是所谓的新教资本主义伦理越来越远了,很多低收入人群,他就养成懒病,希望拿救济粮。

倒逼之下,在所谓的民主选举选票的这种压力下,美国由俭入奢易,由奢入俭难,它覆水难收,美国经济就是K型病,只是说它总量扩张的情况下,它的 K型病就是说贫富差异拉大,富的非常富,但是它穷跟富之间的差异虽然大,它的穷人要比全世界其他的穷人要富,相当于说总量扩张它是一个蛋糕,虚的,可以说用放水的形式把它的蛋糕其实在做大。

说得难听点就是美国在掠夺全世界,用他们所主导的规则在掠夺全世界。

那么这种情况下,美国要做的是什么?是用我刚才讲的用钱来买时间,来去把它的内生增长动能给它慢慢地在激发出来,他们也知道只是靠放水也没用,所以它现在已经开始明显地在“嘴炮式”收缩。

图二

更多的是引导预期,特别是去压制这种通胀预期,但是最终我们来说低利率,你看它底牌,因为它是高债务,高债务要选票,民主的一个弊端是需要政客需要讨好选民,而它的MMT又带来了一个后遗症:劳动参与度低。

所以综合起来我们认为美国它能够摆脱困境,根本的出路就是靠它的资本市场来去驱动创新,最终以全要素劳动生产力的提升走出泥沼,但这是可遇不可求的。科技革命是可遇不可求的,你也不知道究竟现在是人工智能,还是说像外太空拓展,还是说一些生物医药这些新的科技革命,现在还非常之初期或者萌芽期,不知道什么时候(能够发展成熟)。

所以在此之前,我们认为美国优先要考虑的其实是就业的问题以及高债务的问题,而它可以去容忍暂时性的、短期的通胀高企。拉长来看,三五年内美国的低利率是个常态,2%或者是2%以下的低利率,美国的十年期国债收益率维持在2%或者2%以下,可能是一个大概率。

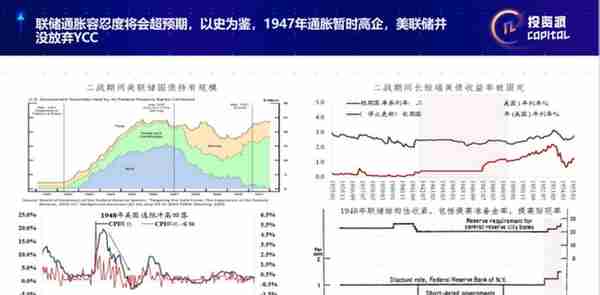

二战让美国的债务率处于当时的历史高位,因为它发国债打仗,同时在二战以后,它没有那么快的民营经济兴起,战时经济都是做炮弹的,所以那个时候它相当于劳动岗位供应不足,是阶段性的短期的高失业。为什么后来美国都开始兴起“马歇尔计划”,其实也是某种程度上在提供西方世界的有就业机会。

然后第三个,美国在当时跟现在一样的供应链不足,二战导致的全球的供应链受到了影响,那么现在疫情带来了一些影响跟当时有点像,我们也要以此为戒,同样是高债务、高失业以及高通胀的背景下,你可以看到美国在当年它对于通胀是相对容忍的。

图三

在那么高的通胀下,他没有放弃YCC(Yield Curve Control,收益率曲线控制),没有放弃对偿债利率的干预,更多的是调节短端利率,引导或者是压制这种通胀预期,所以历史都很相似可以借鉴。

第一部分我们讲天时地利人和,从天时的角度来说,即中美大国博弈背景对经济的影响。外部环境方面,美国会维持一个低利率常态,它会阶段性地在加税,这些东西都是政策扰动。那么低利率到什么时候告一段落,有可能就是啥时候美国要么出现了科技革命,要么出现了所谓的沃克尔和里根的这样组合。有一个非常牛的经济学家,执行力很强,那么这种有战略眼光的一个经济学家,他敢于接受压力,不顾政客的选择,就相当于当年沃尔克他在70年代末然后不断地加息,最终以阶段性地阵痛,结束了美国滞胀时代。

但是现在来看,美国的通胀压力和70年代不一样,最大的不一样是什么?经济结构变化了。还有一个不一样是什么?美国有页岩油了,美国掌握了页岩油革命,所以油价很难像70年代那么失控。

我们来分析天时是要告诉大家美国这么强大的存在,尚且会顾及这种大国博弈,它的这种政策已经跟过去20年不一样了。反过来对我们有什么启发?

欢迎关注“36氪财经”获取更多课程内容